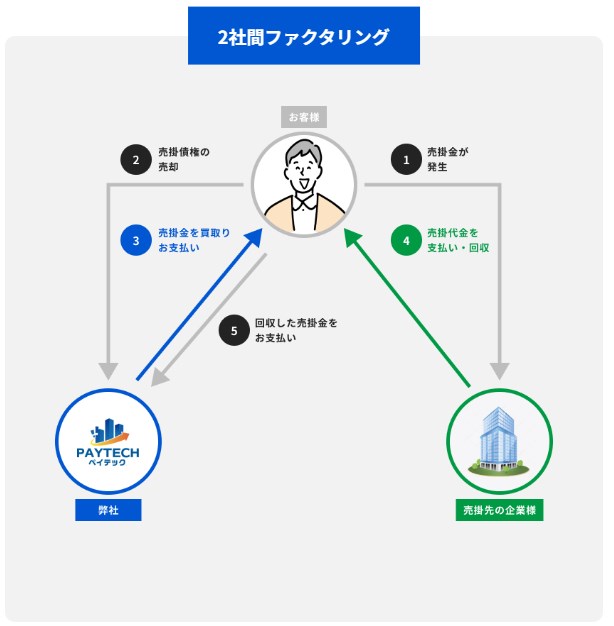

ペイテックとは?急な資金ニーズに応えるファクタリングサービス

事業を運営する中で、「予期せぬ出費」「入金遅れによる資金難」に直面した経験はありませんか?

特に、個人事業主や中小企業にとって、キャッシュフローの管理は大きな課題です。そんな時に頼れる存在が、ペイテックです。

ペイテックは、売掛債権(売掛金)を保有する法人・個人事業主向けのファクタリングサービスです。

ファクタリングとは、将来入金予定の売掛金を、早期に現金化できる資金調達手段のこと。難しい手続きなしに資金繰りを改善できるのが特長です。

この仕組みにより、スピーディーに資金確保が可能となり、ペイテックはその点で多くの事業者から選ばれています。

\ 今すぐチェック /

ペイテックの仕組みと特長

ペイテックでは、保有している売掛金を買い取ってもらうことで、支払い日を待たずに現金を手にできます。

例えば、ある取引で後日入金予定の売掛金がある場合、ペイテックにその権利を譲渡することで、資金を即時調達できます。

最短即日で現金化できるスピード感は、急な資金需要への対応に最適です。

運転資金の確保や、商機を逃したくないタイミングに、柔軟に活用できる点も魅力です。

さらに、初期費用がかからず、利用のハードルが低いのも安心材料となっています。

ファクタリングと銀行融資の違いとは?

資金調達手段として銀行融資を思い浮かべる方も多いでしょう。

しかし、銀行融資はあくまで「借り入れ」。審査は厳しく、信用情報や決算内容、担保の有無などが重視されます。

赤字決算や税金滞納がある場合、融資を受けるのは難しいのが現実です。

一方で、ファクタリングは「売買契約」です。

売掛金をペイテックに譲渡することで資金化するため、借入とは異なり、信用情報への影響も軽微です。

このような特性が、銀行融資に頼れない状況でもペイテックが活用される理由です。

信用情報への影響が少ない資金調達

ペイテックの利用は借り入れではないため、信用情報へのダメージを最小限に抑えたい事業者に適しています。

貸借対照表に負債として計上されることがないため、財務体質を健全に保ちながら資金を確保したい方にはメリットが大きいでしょう。

赤字や税金滞納のある企業でも利用可能

ペイテックの審査では、申込者の信用力ではなく、売掛金の信頼性が重視されます。

売掛先がしっかりしていれば、赤字決算や税金滞納の状態でも利用が可能です。これは、通常の融資審査とは大きく異なるポイントです。

資金難に陥ったときの「最後の砦」として、多くの経営者から頼られています。

ペイテックが向いているのはどんな人?

ペイテックの仕組みとメリットをご紹介しましたが、具体的にどのような方に最適なのでしょうか。

銀行融資やビジネスローンの審査に落ちた方

「融資審査に通らなかった」「どこからも借りられない…」そんな悩みを抱える方にとって、ペイテックは新たな資金調達の選択肢です。

信用情報や財務状況に左右されにくいため、他の手段が難しい状況でも活路が見いだせる可能性があります。

信用情報に不安のある方

過去に債務整理や返済の遅延歴がある方でも、売掛債権の健全性を重視する審査方針により、利用のチャンスがあります。

いわゆる「ブラックリスト」に不安を感じている方にも、前向きな可能性を提供します。

早急に事業資金が必要な個人事業主・法人

「月末の支払いに間に合わせたい」「急な仕入れや人件費が必要」など、差し迫った資金需要がある方にとって、ペイテックの即日対応は大きな強みです。

保有する売掛債権を有効活用することで、ピンチを乗り越える手段となるでしょう。

「今すぐ資金繰りを安定させたい」

「銀行融資が難しくても、諦めたくない」

そんな方は、ペイテック公式サイトでサービスの詳細をチェックしましょう。

ペイテックの口コミ・評判まとめ|利用者のリアルな声とは

ペイテックを実際に利用した人たちは、どんな感想を持っているのでしょうか。

サービスを選ぶうえで、口コミや評価は欠かせない参考情報です。

このページでは、利用者の体験談をもとに、ペイテックの魅力と注意点をわかりやすく解説していきます。

ファクタリング/株式会社Realize#ファクタリング#ファクタリング東京#資金調達#売掛債権#即日対応 pic.twitter.com/5R1EZBgL0f

— 【Pay Tech-ペイテック-】ファクタリングの株式会社Realize (@Realize0168) February 9, 2023

高評価の口コミから見えるペイテックの利点

まずは、満足度の高い口コミから、利用者がどのような点に価値を感じているのかを見ていきましょう。

「即日で資金調達できた」スピード感が好評

最も多く寄せられているのが、対応の早さに対する評価です。

月末の支払いが迫り焦っていたところ、ペイテックに相談したらその日のうちに入金されました。銀行よりはるかに早くて驚きました。(30代・男性・個人事業主)

仕入れが急遽必要になり困っていた時、ペイテックの手続きは非常にスムーズで、即日で資金調達できました。(40代・女性・法人経営者)

スピーディーな資金確保は、経営判断に時間がかけられない事業者にとって、大きなメリットといえるでしょう。

「他社では断られたが利用できた」柔軟な審査が魅力

審査基準の柔軟さも、多くの利用者から好評です。

他のファクタリング会社では赤字決算が理由で断られました。ただ、ペイテックは取引先の信頼性を重視してくれて、無事に資金調達できました。必要なサービスだと思います。(50代・男性・法人代表)

過去に自己破産した経歴があり、融資は無理だと諦めていました。そんな中、相談したところ、売掛債権そのものの価値を見てくれて、すぐに資金を用意できたのは本当に助かりました。(40代・女性・個人事業主)

一般的な審査では見落とされがちなポイントに注目してくれるのが、ペイテックの大きな特長です。

信用情報や業績だけで判断しない姿勢が、多くの中小事業者に支持されている理由です。

「初期費用ゼロがありがたい」導入しやすさが高評価

資金に余裕がない時期には、初期費用の有無も気になるポイント。

- 初めてでも費用がかからず安心できた

- 手軽に試せるのが良かった

- 無駄な出費を避けられて助かった

「気軽に利用を始められた」「負担が少なくて安心できた」といった声が目立ちます。

少額から試してみたい方にも適しているサービスといえるでしょう。

悪い口コミ・評判から見える注意点や課題

高評価が多い一方で、改善してほしいという意見も寄せられています。利用前に把握しておきたいポイントを確認しましょう。

手数料に対する不満の声も

多くの口コミで挙がっているのが、手数料に関する意見です。

- 資金は早く手に入ったが、手数料は高めに感じた

- もう少し安ければ、もっと気軽に使えたと思う

ペイテックは、ファクタリングサービスの中でも手数料を安く抑えているので、他と比較してみるのも良いですよ。また、スピードや柔軟性もチェックしておきましょう。

買取金額が満額でないケースも

ファクタリングは売掛金を割引価格で売る仕組みのため、全額が支払われるわけではありません。

- 思ったより受取額が少なかった

- 説明はあったが、やや期待外れだった

実際の入金額は、手数料差引後の金額になります。あらかじめ理解しておくことで、ギャップを防げます。

また、心配な方は、計算シミュレーターで事前に計算できるので、確認しておくと安心ですよ。

口コミ出典:ペイテック公式サイト、SNS、Googleレビュー、独自調査

\ 今すぐチェック /

ペイテックのメリット・デメリットを徹底解説

口コミや利用者の声を通じて、ペイテックの特徴が見えてきたかと思います。

ここでは、ペイテックを利用する際の主な利点と注意点を比較しながら解説していきます。

自社の状況と照らし合わせながら、ペイテックが適しているかを判断する材料としてお役立てください。

ペイテックの主なメリット5選

まずは、利用者から高く評価されている代表的な5つの利点を紹介します。

- 最短即日のスピード対応

- 負債計上されない資金調達

- 赤字や税金滞納でも審査可

- 信用情報に左右されにくい

- 初期費用ゼロで導入しやすい

これらは、急な資金ニーズや従来の融資が難しい状況でも力を発揮する要素として、多くの中小企業に支持されています。

1. 最短即日の入金対応

資金調達スピードは、ペイテックの大きな強みです。

銀行融資では時間がかかる一方、ペイテックは書類が整えば当日中の入金も可能とされています。

仕入れや給与支払いなど、緊急性の高い出費に素早く対応できる点は、他の資金調達手段と比べても優位性があります。

2. 負債にならないため財務に影響しにくい

ファクタリングは「借入」ではなく、売掛金の売却による現金化です。

そのため、帳簿上の負債に含まれず、自己資本比率を維持しやすいというメリットがあります。

財務健全性を重視する企業にとって、将来的な融資審査にも好影響を与える可能性があります。

3. 赤字決算や税金滞納があっても審査対象

通常の融資では厳しく審査される財務状態ですが、ペイテックでは、売掛先の信用力を重視しています。

つまり、申込者の財務状況が悪くても、取引先の信頼性が高ければ審査に通る可能性があるのです。

この点は、他社で断られた経験のある企業にとって、大きな支えとなります。

4. 信用情報に不安があっても利用しやすい

過去の延滞や債務整理などにより信用情報に不安がある場合、通常の金融機関では資金調達が困難になります。

しかし、ペイテックのファクタリングは、信用情報機関への照会を基本的に行わないため、該当する方でも利用できる可能性が十分にあります。

柔軟な審査体制により、多くの個人事業主や中小法人の支援が可能となっています。

5. 初期費用がかからず導入が簡単

一部のファクタリング会社では契約時に費用が発生する場合がありますが、ペイテックは完全無料で開始可能です。

資金繰りが逼迫しているときに、余計な出費を避けられるのは大きな魅力。少額からの利用や、お試しとしての導入もスムーズに行えます。

ファクタリング利用時の注意点・デメリット3選

多くの利点がある一方で、事前に確認しておくべきデメリットも存在します。

これらを把握しておくことで、後悔のない選択が可能になります。

- 手数料がかかる

- 売掛金がなければ利用不可

- 償還請求権の違いによるリスク

1. 手数料が発生する

ファクタリングは、売掛債権を早期に現金化する代わりに、一定の手数料がかかります。

この費用は、契約方式や売掛先の信用力などに応じて変動します。ペイテックでは個別審査により料率を決定しているため、事前の見積もり確認が重要です。

手元に残る金額=売掛金-手数料となる点に注意しましょう。

ペイテックは業界でも最安値クラスです。

2. 売掛金がない場合は利用不可

ファクタリングはあくまで将来の売上を担保とした資金調達手段です。

そのため、売掛金の発生していない事業者は利用対象外となります。

現金商売や即時決済が中心の業種の場合は、他の方法を検討する必要があります。

3. 償還請求権の有無によるリスクの差

一般的には、ファクタリング契約では、償還請求権の有無が重要なポイントになります。

これは、万が一売掛先が支払い不能になった場合に、利用者が代わりに返金する義務があるかどうかを指します。

| 項目 | 償還請求権あり | 償還請求権なし |

|---|---|---|

| サービス会社 | 一般的なサービス | ペイテック |

| 売掛先の支払い不能時 | 利用企業が返金義務あり | 利用企業に返金義務なし |

| リスク負担 | 利用企業 | ファクタリング会社 |

| 手数料傾向 | 比較的安価 | 比較的安価 |

ペイテックでは償還請求権なしの契約が基本となっており、売掛先の倒産リスクを利用者が負担しない点が大きな安心材料です。

また手数料はかかるものの、それでも自社のリスク許容度や費用感と照らし合わせた上での判断しましょう。

以上、ペイテックの利点とリスクを網羅的に解説しました。これをみても、ペイテックは安心ですよね。もちろん、専門のアドバイザーが、最適な提案をしてくれますよ。

\ 今すぐチェック /

ペイテックの申し込み手順と必要書類

ペイテックの特徴を把握し、「実際に利用してみたい」と思った方もいるでしょう。

この章では、具体的な申込の流れと、スムーズに進めるために揃えておきたい書類についてご紹介します。

事前の準備を整えることで、より迅速な資金確保が可能になります。

申込から入金までの流れ

ペイテックの利用手続きは簡潔でスピーディーです。以下に基本的な流れをまとめました。

- STEP1:公式サイトから問い合わせ

- STEP2:ヒアリングと書類の提出

- STEP3:審査と見積もりの提示

- STEP4:契約手続き

- STEP5:資金振込

それぞれのステップについて詳しく見ていきましょう。

STEP1:公式サイトから問い合わせ

まずはペイテックの公式ページからフォーム送信、または電話にて相談を行います。

希望する調達金額や目的などを伝えると、スムーズに次のステップへ移れます。

STEP2:ヒアリングと書類準備

担当者から折り返し連絡があり、事業内容や資金用途、売掛債権の詳細について聞き取りがあります。

ヒアリング後、必要な書類の提出を依頼されますので、指示に沿って準備しましょう。

この段階の対応が迅速であるほど、後続の審査がスムーズに進みます。

STEP3:審査と見積もり提示

提出資料をもとに審査が行われ、売掛先の信用度や債権の妥当性がチェックされます。

通過後には、買い取り可能額(手数料差引後)が提示されますので、内容に納得できれば次の段階へ進みます。

STEP4:契約締結

金額に合意すれば正式な契約に移行します。契約内容は必ず確認し、不明点は遠慮なく質問を。

オンライン上で完結するケースも多く、迅速な対応が可能です。

STEP5:資金の振込

契約完了後、速やかに資金が指定口座へ入金されます。

最短で当日の振込にも対応しており、銀行融資に比べてスピード感は圧倒的です。

事前に準備すべき必要書類一覧

手続きをスムーズに進めるには、以下の書類を事前にそろえておくことが大切です。

不備があると審査が遅れるため、余裕を持った準備をおすすめします。

- 本人確認書類(代表者の身分証)

- 法人登記簿謄本(法人の場合)

- 印鑑証明書

- 売掛債権に関する契約書や請求書など

- 通帳コピー(直近数か月分)

- 決算書または確定申告書(直近2期分など)

上記は一般的に求められる書類の例です。事業内容や申請内容によっては追加書類を求められるケースもあります。

不明点はペイテックの担当者に確認しながら、過不足なく準備を進めることで、手続きのスピードが格段に上がります。

万全の準備で、確実かつ迅速な資金調達を実現しましょう。

ペイテックに関するよくある質問

ペイテックの利用を検討する中で、気になる点や不明点も出てくるかもしれません。

ここでは、よく寄せられる質問とその回答をまとめました。

導入を迷っている方の判断材料として、ぜひ参考にしてください。

Q1:個人事業主でも利用できますか?

はい、個人事業主の方もペイテックを利用可能です。

法人に限らず、売掛債権を保有していれば、規模に関係なく申し込みができます。

銀行融資が難しいケースでも柔軟な対応が期待できるため、資金繰りにお悩みの方は一度相談してみるとよいでしょう。

Q2:手数料はいくらかかりますか?

手数料は一律ではなく、個別審査によって変動します。

売掛先の信用度や債権の内容、契約形態(2社間・3社間)、資金の必要度合いなどによって料率が異なります。

詳細は無料の見積もり依頼で確認可能です。まずは現状を伝えて相談してみることをおすすめします。

Q3:対象となる売掛金にはどのようなものがありますか?

基本的に、法人間の取引によって発生する売掛債権が対象です。

たとえば以下のような請求に対してご利用いただけます。

- 商品販売による売掛金

- 役務提供(請負、広告、システム開発など)の対価

- 運送費やコンサルティング報酬など

ただし、個人間の債権や、支払期限を過ぎた滞留債権、紛争中の債権などは対象外となる場合があります。

ご自身のケースが該当するか不安な場合は、事前に問い合わせて確認するのが確実です。

Q4:申し込めば必ず契約できますか?

いいえ、申し込み後の審査によって判断されます。

売掛先の信用状態や債権の内容によっては、利用をお断りする場合もあります。

とはいえ、銀行融資と比較して審査は柔軟で、他社で断られた方でも通過するケースがあります。

まずはお気軽に相談し、可能性を確認するのがおすすめです。

Q5:地方に住んでいても利用できますか?

はい、日本全国どこからでもご利用いただけます。

ペイテックの手続きはオンライン対応が中心のため、都市部に限らず地方在住の事業者でも安心して利用可能です。

訪問の必要がないため、インターネットと電話だけで申し込みから契約まで完結できます。

遠方にお住まいの方でも、スピーディーな資金調達を実現できるのが大きな利点です。

口コミから見るペイテックの総評|資金繰り改善の新たな手段

ここまで、ペイテックの特徴やメリット・デメリット、利用者の疑問点などを解説してきました。

即日資金調達が可能であり、借入ではないため財務への影響が少ないという点が、ペイテックの大きな魅力です。

さらに、赤字決算・税金滞納・信用情報に不安がある場合でも、柔軟に対応してくれるため、選択肢が限られた事業者にとって頼れる存在といえるでしょう。

一方で、手数料や売掛債権の有無、契約条件によるリスクについては事前にしっかりと把握しておくことが大切です。

サービス内容を理解した上で、事業の状況に応じて活用することで、資金繰りの安定化と事業拡大の足がかりにできます。

資金面で課題を抱える方は、無料相談を活用し、最適な資金調達手段として検討してみませんか?

あなたの事業に最適な対策や改善策が見つかりますよ!

\ 今すぐチェック /